【1】消費税は平成に始まり令和で大きく変わるのか、消費税の歴史を振り返る

導入前夜…昭和の話

『政界で消費税(付加価値税)が話題に上ったのは昭和45年でした。欧州の税制視察から帰国した自民党の水田三喜男政調会長は「国民生活向上のための財源として間接税導入は必要だ」と語りました。高度成長が終われば、直接税の所得税収に頼る歳入構造は限界を迎えるという問題意識を持っていました。

具体的な議論が始まったのはそれから約10年後でした。当時の大平正芳首相が昭和54年1月、一般消費税の昭和55年度からの導入準備を閣議決定すると、野党はこぞって反対しました。小売業者や消費者団体の反発を受け、自民党内でも慎重論が台頭、同党から200人以上が参加した財政再建議員懇談会は増税の前提として「歳出の無駄の見直し」を掲げ、導入は時期尚早と訴えました。

昭和54年10月の衆院選の直前、日本鉄道建設公団のカラ出張問題など政府機関の大規模な不正経理問題も明らかになり、各方面から集中砲火を浴びた大平首相は選挙戦のさなか、増税を断念しました。

政府はその後「増税によらない財政再建」を掲げました。マイナス・シーリングによる厳しい歳出抑制や、国鉄、電電公社、専売公社などの民営化を掲げた中曽根康弘首相が売上税法案を手掛けることができたのは、その政権の終盤に入ってからでした。

慎重に準備を進めた中曽根首相は「公約違反」という批判に足をすくわれました。昭和61年7月の衆参同日選の前、記者会見で「多段階、普遍的、網羅的で投網をかけるような大型間接税はとらない」「国民や自民党員が反対する大型間接税はやらない。この顔が嘘をつく顔に見えますか?」と強気な発言し、同日選で圧勝した後に売上税導入を打ち出し、猛反発を浴びました。

当然、嘘をついたことによる国民の反発は強く、同年2~3月にかけて都内各地で「売上税反対集会」が開催され、昭和62年3月の参院岩手補選で自民党候補が売上税反対を掲げた社会党候補に敗北し、4月の統一地方選でも自民党退潮が鮮明になり、売上税法案は廃案となりました。』

※2019年5月8日 日本経済新聞電子版より引用

『その後、中曽根内閣は4月23日に原健三郎議長の調停案を受けて、売上税の通過を断念したが、この調停案には「税制改革問題は、今後の高齢化社会に対応する等、将来の我が国の財政需要を展望するとき、現在における最重要課題の一つであることはいうまでもない」と再び大型間接税導入の火種になる文章が残されていました。』

※2016年2月9日 消費税増税に反対するブログより引用

導入時…平成元年4月1日

消費税導入が決定されたのは、昭和63年12月24日、竹下政権のときです。そして、わずか4ヵ月後の平成元年4月1日に実施されました。導入までの議論の長さを考えると、異例の速さともいえる展開です。

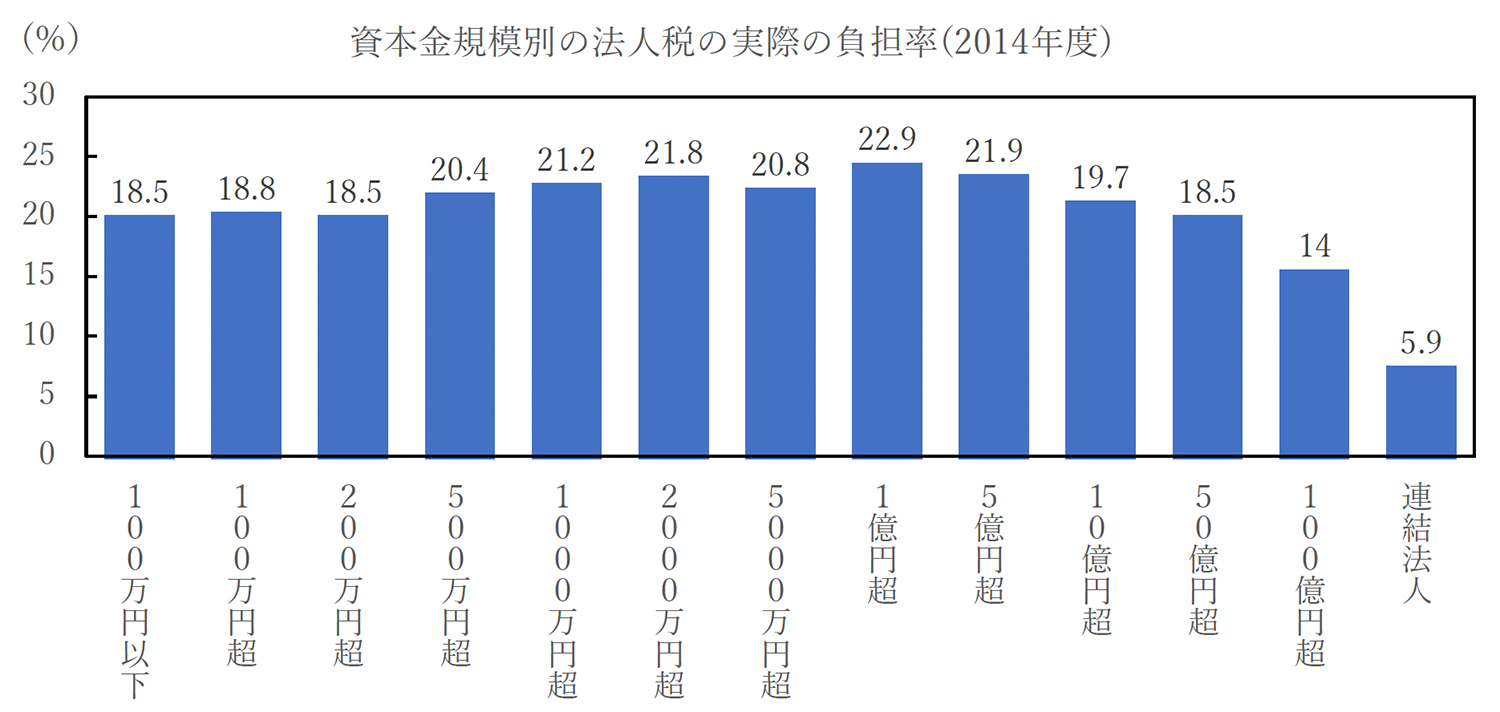

『消費税導入の理由は、国家による税の再分配機能の視点から考えたとき、所得課税(法人税を含む)には所得の再分配機能、消費課税(酒税等を含む)には消費力の再分配機能、資産課税(固定資産税や相続税)には資産の再分配機能があるとされています。年金や生活保護等の社会保障制度は、消費力を再分配しているため、再分配機能の視点からは消費税が合致していると考えられ、実際に社会保障制度が充実している欧州国家では消費税率が高いところが多いことから、現実問題としても日本は将来予想される少子高齢化にともない社会保障支出が高まることが分かっていたことにあります。

また、シャウプ勧告以後から続いた所得税などの直接税中心の制度から、消費税のような年金生活高齢者や貯蓄生活者層などを含む幅広い各層からも広く薄く徴収することのできる間接税とのバランスが取れた税体系に変えるべきだという議論がありました。概ねこれらの理由を中心とした議論から消費税が導入されたのです。』

※フリー百科事典「ウィキペディア」 日本の消費税議論より引用

ちなみに、「消費税」というネーミングは、いかにも「消費者が税を負担する」イメージを強くするためのもので、EU諸国の「VAT(付加価値税)」のように「インボイス」を発行して「事業者が税の負担をする」ということがないとしたため大反対運動をした多くの中小企業者を煙に巻いたのです。実際に消費税法には、「消費者」とか「転嫁」を強制する条文はありません。

『消費税は元々「直間比率の是正」という文脈で説明されてきましたが、その後は社会保障→財政再建→被災地復興→世代間の公平な負担とその時の為政者のご都合で変化しています。

一般消費税導入以前には、奢侈品・贅沢品とみなされるものについて、個別消費税の一種である「物品税」が課されていましたが、対象となる物品の範囲、税率、指定のタイミングなどをめぐって企業側から不公平感が指摘されることもありました。』

※フリー百科事典「ウィキペディア」 日本の消費税議論より引用

具体的には、自動車、電化製品、ゴルフ用品、毛皮製品、宝石類等に課税されており、奢侈度で税率が異なっていました。毛皮製品やゴルフ用品、水上スキー、普通の家具、日本酒の特級酒・一級酒、コーヒー等に対して課税されていたのですが、高級織物、テニス用具、スキー、桐の家具、漆塗りの家具、日本酒の2級酒、紅茶・緑茶等には課税されていませんでした。類似製品でありながら課税について大きく異なることから、不公平感が指摘されるようになりました。もちろん生活必需品は非課税になっていました。

また、所得水準が上昇し、国民の価値観や消費態様の多様化もあって、消費支出全体の中から課税すべき物品やサービスを客観的基準によって、選択し、特定するのが困難となってきました。このように直面している真に新しいカテゴリの商品のうちは対象にならず、法令の改正などを経るためにある程度普及してから課税対象になることが可処分所得の相対的に少ない世帯にとって新商品の入手をいっそう困難にする結果となるなどの問題は、広く財を対象にする消費税では生じにくいという論議がされるようになりました。当時は公平の論議として「垂直的公平」と「水平的公平」のいずれが「公平」なのか論議が伯仲しました。

「物品税」は贅沢品を中心に課税され、食品などの生活必需品は課税されなかったことから富の再分配にかなう利点も存在しましたが、多くの反対論議を押し切る形で昭和63年の税制改革による消費税の導入に伴い、平成元年4月1日に廃止されました。

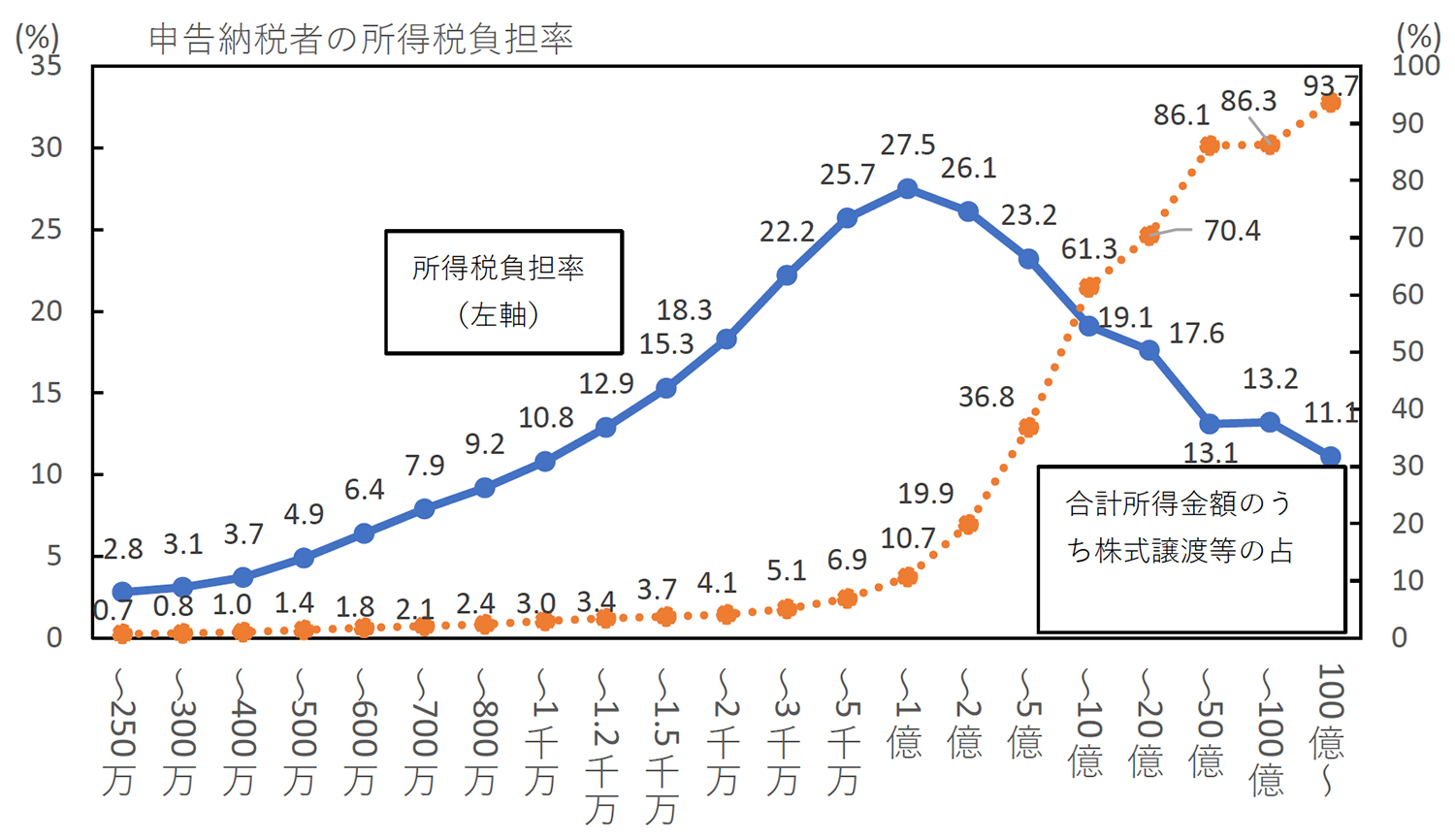

『消費税は創設当時から「逆進性が強いこと」が懸念されていました。つまり、直接税は、所得の少ない人ほど負担が軽く、所得の多い人は負担が重い累進性があります。所得の多い人ほど高い税金を払う所得税と異なり、消費税は消費のみによって決まる税制であるため、所得が多い人も少ない人も消費額に対しては同じ税率となります。

そのため、消費税は所得が少ないほど不利な税制(逆累進的税制)だという指摘がありました。所得の少ない人は貯蓄する余裕がなく、所得の多くの割合を消費に回してしまう傾向があるので、所得に対してはより高い割合で消費税を払わねばならなくなるからです。また、消費税は収入が無い人でも消費する際に課税されるため、所得が低い人ほど負担感が大きくなります。実際、利子や配当などの資本所得を得られる金融投資には消費税はかからないため、こうしたものに投資する余裕がある人(≒所得の多い人)ほど有利な(所得に対する税負担が少ない)税制となります。一方、貯蓄を切り崩して消費に回せばそこに消費税がかかるが、一生使われなかった貯蓄には(相続税は控除しきれない分に課されますが)消費税はかからないことも、消費税が、貯蓄から消費に回す額が相対的に多い人(≒所得の少ない人)に不利な税制と言われる原因です。

日本の事例では平成14年の総務省「家計調査」にもとづく勤労者世帯の所得階級別消費税負担率と所得税負担率の計測によれば、所得がもっとも低い分類階層においては所得の2.8%にあたる消費税を負担しており、これは最高所得分類階層が2.1%であったことから逆進性の存在が確認できます。所得税については負担率が4%に対し最高所得階層では12%であり累進的です。またこの消費税率が10%に上昇した場合、年収1300万円世帯の消費税負担は4%程度、年収125万円では9%程度と逆進性が高まるとの試算もあります。』

※フリー百科事典「ウィキペディア」 日本の消費税議論より引用

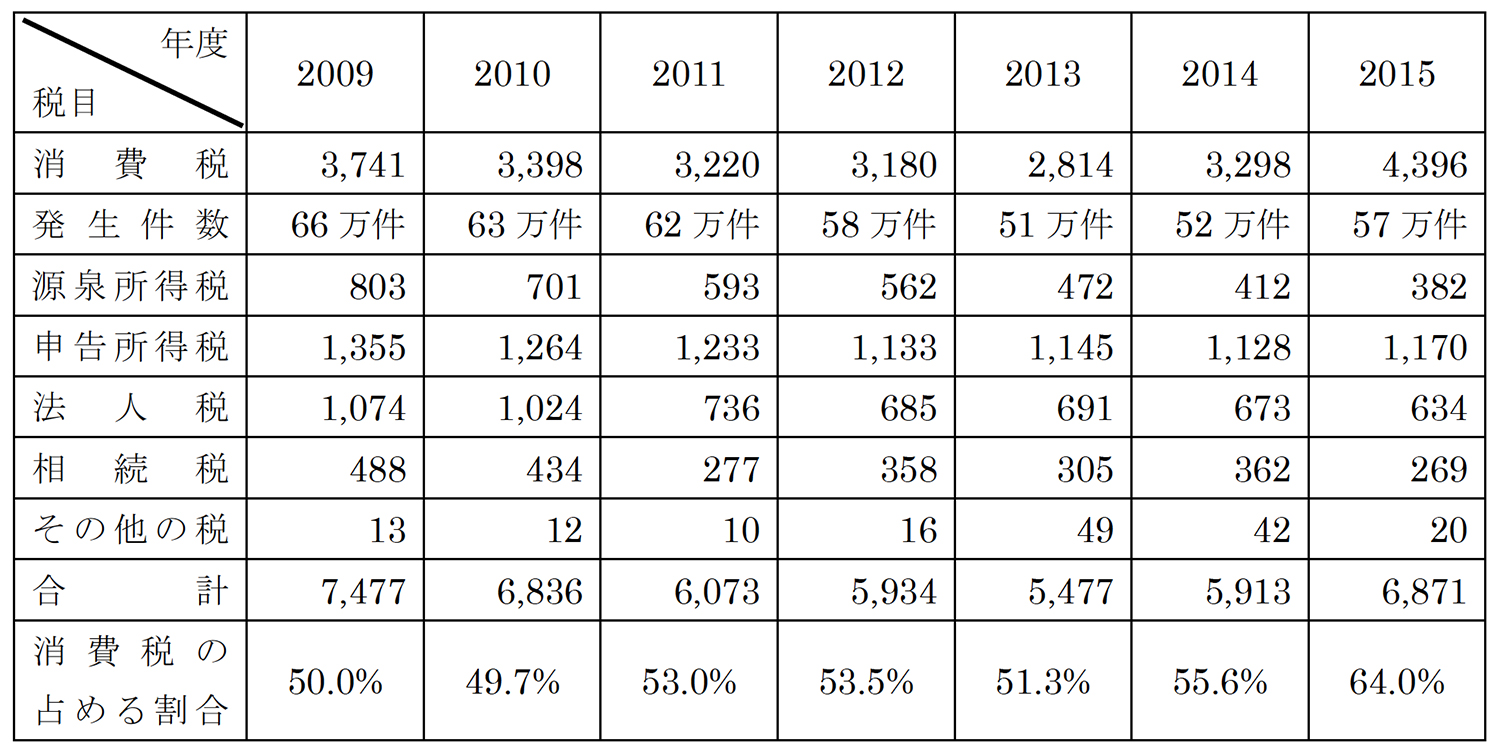

『平成9年4月1日、橋本内閣のもとで、消費税率は3%から5%に増税されました。導入から8年経ち初めての増税です。またこの増税では地方消費税が導入され、5%のうち1%は地方税となりました。

ただ、この時期はバブル崩壊後の不良債権処理の最中だったため、増税後に金融機関が次々と倒れました。「消費税増税がバブル崩壊後の長引く不況の原因」とまで言われました。その後も増税の必要性は再々主張されましたが、5%の時代は結局17年も続きました。

平成24年8月に「社会保障と税の一体改革」の名のもとに、消費税の税率引き上げ法案が民主党の野田政権で成立しました。この増税も反発が大きく、その後衆院選で民主党は大敗しました。

そして平成26年4月1日、消費税は5%から8%に増税されました。このときは増税による事業者側への影響を考慮して、平成16年に始まった税込価格での表示も、特例として税別価格での表示が認められるようになっていました。』

※2018年12月27日 消費税・軽減税率がよくわかる情報ポータルサイト 消費税・軽減税率情報Café 平成と共に歩んだ消費税の歴史、そして令和へ より引用

しかし、その増税の反動で、平成が終了としている今日でも「デフレ状態」は続き、経済格差は大きくなり、GDP(国内総生産)の約7割を占める消費は一向に増加の兆しが見られません。

変貌時…令和元年10月1日

そしていよいよ令和元年10月1日に、法律上は消費税率が10%になります。しかし、景気の判断、国民世論、政治上の思惑できわめて流動的です。

本来は平成27年10月から10%への増税予定でしたが、政治的な思惑などで2回延期をされ、4年も延期されてようやくの増税法案です。

消費税が10%にもなると、逆進性の影響で低所得者の負担はかなり大きくなります。そのため今回の増税は、前回と同じ轍を踏まないように様々な対策が取られていますが、どの対策も多くの国民の賛同が得られていません。また、政権内部にも動揺が見られます。4月18日には安倍首相の側近中の側近の萩生田田幹事長代行(前内閣官房副長官)が、6月の日銀の短期経済観測調査を見てからの判断と解散総選挙をちらつかせるような発言をし、麻生財務大臣等がそれを打ち消すような動きをしています。

7月にある参議院選挙は、自民党にとって大変苦しい選挙になっています。夏の参議院選挙の前哨戦と言われた4月21日の大阪と沖縄の衆議院補欠選挙で自民党は2敗を喫しました。平成24年末の第二次安倍内閣発足以降、自民党が国営補選で敗れたのは平成28年の衆院京都3区補選(候補者を立てませんでした)を除いて初めてです。

仮に、今まで2回のような政治的思惑で3度目の延期がなされると、参議院選挙と解散総選挙のダブル選挙をすれば自民党の大勝となるのではないでしょうか。

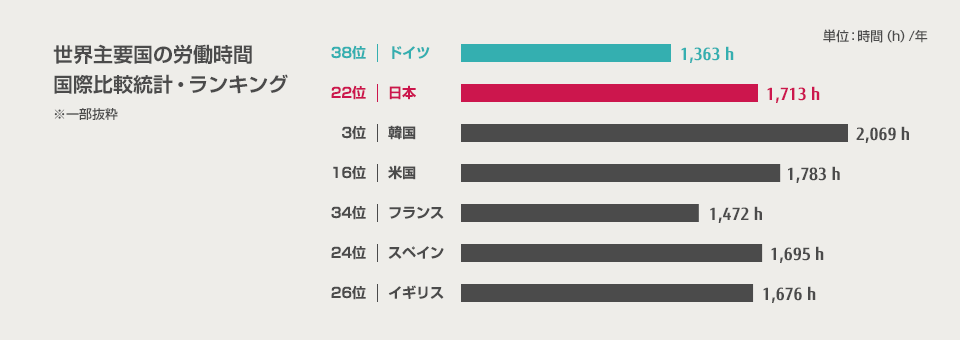

しかし一方で、政府は日本経団連からは20%、IMF(国際通貨基金)からは23%から30%の消費税率にするように迫られています。また、軽減税率(現状税率)と標準税率の差が2%しかないということは、EU諸国のほとんどの国と大きく乖離しています。その是正も視野にいれていることだと思慮されます。

政治的な思惑でなく、デフレ状態で消費税を増税することで税収は下がるという経済的な側面と国民の大きな世論の高揚の両面で消費税増税を止めないとすでに「衰退先進国」といわれている日本がますます急激に衰退すると考えられます。

| 和暦 | 西暦 | 首相 | 出来事 | 詳細 |

| 昭和54年 | 1979年 | 大平正芳 | 一般消費税導入が打ち出される | 閣議決定までされたが、その年10月の選挙で自民党が大敗した。この法案は頓挫した。その導入の目的は、「財政再建」で税率は5%であった。翌年ハプニング解散で衆参同日選挙に打って出たが、その第一声中に、体調を崩し現職首相が急逝し、その弔い合戦で自民党が大勝した。 |

| 昭和62年 | 1987年 | 中曽根康弘 | 売上税法案が国会提出される | 2月、消費税と同様の大型間接税である売上税の導入を柱とした関連法案を国会提出した。しかし、前年に行われた衆参同日選で中曽根首相は「国民が反対する大型間接税と称するものはやらない」「皆さん、この顔がうそをつく顔に見えますか?」などと遊説で発言していた。このため国民が強く反発し、売上税法案は5月に廃案になった。小売業界からの反発が大きく、更に直後の選挙で自民党が敗れたことで廃案となる。税率は5%であった。 |

| 昭和63年 | 1988年 | 竹下 登 | 消費税法成立 | 昭和63年11月に発足した竹下内閣は、税制の抜本改革を掲げ、物品税を廃止すると共に、消費税の導入法案を翌年7月の臨時国会で提出。大平一般消費税、中曽根売上税が5%であったが、「消費税」は税率3%で提案された。 竹下は消費税導入と同時に、法人税、所得税、相続税など総額2兆円を上回る程度の減税を実施する考えを示した。こうした消費税を上げる代わりに、大企業や富裕層向けの減税を進め、国民の不満を解消するやり方は現在の安倍内閣まで続くことになる。 日本初の付加価値税である消費税が、12月24日可決、成立された。 |

| 平成元年 | 1989年 | 消費税法施行 | 4月1日より税率3%の消費税がスタートした。しかし1988年当時、政界では総理自身や安倍晋太郎などの主の幹部も関われる「リクルート事件」が大きな問題となっていた。その責任をとる形で同年6月退陣に追い込まれる。 | |

| 平成6年 | 1994年 | 細川護煕 | 国民福祉税導入構想 | 消費税廃止と国民福祉税(税率7%)の導入を記者会見で発表したが、国民に総スカンされ、即日白紙撤回した。 |

| 村山富市 | 増税法案が成立 | 社会党委員長が首相になるという変則的な内閣の元で平成9年に消費税を5%に増税することが決定される。 | ||

| 平成9年 | 1997年 | 橋本龍太郎 | 消費税率5%へ増税 | 山一證券破綻が破綻に象徴されるようなデフレ状況下の中で4月1日より税率5%の消費税がスタートする。 |

| 平成21年 | 2009年 | 鳩山由紀夫 | 政権交代 | 年金記録問題や道路特定財源制度などの政治課題を始め、1年で首相が投げ出し辞任をする自民党への批判を争点に掲げるなか日本の選挙史上で過去最高を記録し圧勝して、日本政治史初の本格的な政権交代を実現した。 |

| 平成23年 | 2011年 | 野田佳彦 | 消費税増税案の提出 | 「税と社会保障の一体化」を大義に税率を平成26年8%、平成27年10%とする案が税制調査会に提出される。 |

| 平成24年 | 2012年 | 上記案が可決 | 参院本会議で可決成立し、軽減税率導入も民自公の3党合意。このことが、民主党分裂のきっかけとなった。 | |

| 平成26年 | 2014年 | 安倍晋三 | 消費税率8%へ増税 | 緩やか景気回復の兆しはあったが、デフレが続く中、4月1日より3党合意の税率8%の消費税がスタートする。 |

| 10%への増税を延期 | 平成27年10月に予定していた消費税率10%への引き上げを平成29年4月まで1年半延期し、衆院解散・総選挙に踏み切る。延期の理由を「今年4月の消費税率引き上げに続き、2%上げることは個人消費を再び押し下げ、デフレ脱却も危うくなる」と説明。「税制こそ議会制民主主義と言ってもいい。税制において大きな変更を行う以上、国民に信を問うべきであると考えた」と訴え大勝した。 | |||

| 平成28年 | 2016年 | 10%への増税を再延期 | 5月の伊勢志摩サミットで、あらゆる指標が「平成20年のリーマンショックと同様に悪化している」とするデータを示し、各国首脳に再延期の理由を説明。同時に参院選で国民の真意を党と言い、6議席増の大勝をした。 | |

| 平成30年 | 2018年 | 増税と軽減税率の導入表明 | 平成31年10月に消費税率を10%に増税すること、軽減税率を導入することが表明。景気条項を外す一方、再びリーマンショック級の景気悪化があればとの含みも持たせた。 |

2018年12月27日 消費税・軽減税率がよくわかる情報ポータルサイト 消費税・軽減税率情報Café 平成と共に歩んだ消費税の歴史、そして令和へ 消費税のあゆみ一部加筆