財務分析は、企業経営者、財務管理者のみならず多くのステークホルダー(その企業の財政状態や収益力が直接・間接に関係する人々をいいます。具体的には、エンドユーザー、従業員、株主、金融機関、売上先、仕入先、外注先、税務署等の行政機関、地域社会などです)にとって、その会社の財務の状況を把握するのに有効です。

しかも、パソコンの普及と会計ソフトの熾烈な開発競争から、もの凄い量の財務分析データを見ることができます。しかし、簿記や会計の基礎知識がないとその指標が意味することを理解することは容易ではありません。いくら多くの分析データあっても「絵に描いた餅」と化してしまいます。つまり会計の専門家でない人に多くを求めるのは酷な話となります。

しかし、今回説明する3つの指標だけをそれなりに理解して、定点観測を続けることができれば経営のあるべき姿(経営戦略)を見いだすために有効だと考えます。

この3つはあくまで私が大事だと思うものですので、「教科書的」には違うかもしれませんが重要なのは、肝心なのは①その分析指標を自分で計算し、②その改善策を練って、③その改善策を実行してみて、④その成果を評価して、⑤次へのステップアップにつなげていくプロセスだろうと思うのです。世に言われる「P→D→C→A」サイクルそのものです。

私が大事だと思う3つの指標は「損益分岐点売上高」「自己資本比率」「総資本対経常利益率」です。

損益分岐点売上高

最近の経営指標として「損益分岐点売上高」の応用(損益分岐点売上高の逆数)として「経営安全率」が使われることが多くなってきました。

しかし、その基礎になっている損益分岐点売上高の計算式がまずわからないと、今後の事業計画が机上の空論となります。中小企業に携わる人がまずもって考えることは売上高です。なぜならば、売上高がその会社の器(規模)と考えられるからです。私見ですが、まずは、売上高を年間1億円にすることを目標としましょう。この1億円のラインが「零細企業(個人型事業)」から「小企業(組織型経営)」の脱皮点になると考えています。1億円になれば、社長自身が社長業を自ずとやる必要が出てきます。言い換えれば、組織経営(管理者を配置し、その管理者と責任分担をしていくこと)をして、売上高の増加とともに、現場に入る割合より管理業務のウェイトが高くなって行くと考えられます。

次にめざすべき売上高は10億円です。この域に入るのには相当の苦労が伴います。10億円の壁をなかなか超えられない企業が多いのが私の経験則上あります。売上高10億円を「中企業(もちろん業種や業態によって一概には言えないところもありますが)」と言っても良いと思います。

日本の企業の中で中小企業の占める割合は99.7%です。その中で、売上高が10億円を超える会社は僅か6%強です。労務集約型のサービス業でおよそ100人、製造業ではおよそ50人程度、粗利が少ない卸売業でも20人程度の規模になります。こうした人数を安定的に束ねていくには相当の苦労が入ります。

この程度の売上になると、金融機関の見方も変わってきます。日本政策金融公庫も、国民生活事業(旧国民生活金融公庫)から中小企業事業(旧中小企業金融公庫)に変わる頃だろうと思います。もちろん売上至上主義ではいけませんが、上述したようにステークホルダーの目が変わるのがこの10億円の壁です。

前置きが長くなりましたが、まずは損益分岐点売上高について解説します。

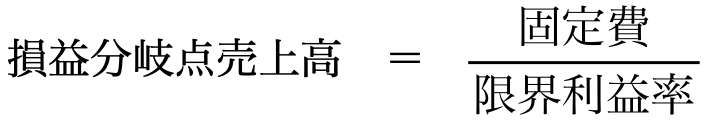

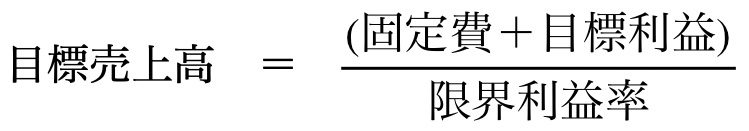

(1) 損益分岐点売上高の求め方

(2) 目標売上高の求め方

(3) 損益分岐点売上高とはそもそも何か

損益分岐点は、「売上高」から仕入、外注費・一般管理費・支払利息などを含むすべての「費用」を引いたときに利益がゼロと計算される「売上高」のことを言います。

つまり「損益分岐点」がピッタリの売上高をあげた場合、その企業は「利益も出せていないけれども、赤字も出していない状態」となります。換言すると「最低でも損益分岐点に到達するだけの売上高を獲得していれば、なんとか現状維持をすることができる」と表現することもできます。

英語では「Break Even Point」と言います。損益分岐点売上高では、いささか長いので略して「BEP」と表記することもあります。

(4) 限界利益率の求め方

限界利益とは、売上高から変動費(売上が多くなればそれに比例して多くなり、反対に売上が少なくなればそれに比例して少なくなるものを言います。例えば、仕入や外注費、販売手数料などそれに当たります。業種や業態によって違うこともあります)を引いたものを言います。

この考え方は、税金の計算などで使う「制度会計」(過去会計とも言われます)ではなく、「管理会計」(未来会計とも言われます。それでも分かりにくければ経営者会計と呼んでも良いでしょう。)という考え方だからです。厳密さを求められる「制度会計」と違って「管理会計」は、その仕組みを理解し、問題点を把握し、実際の経営に役立てるために使うので余り緻密に計算する必要はありません。

例えば、人件費の内の残業代は変動費になるのではないかと言うことは理論的には正しいかもしれませんが、そんなことをやらなくても「ざっくり」人件費として考えるべきです。肝心なことは、いかに「ざくっと」会社の損益構造を経営者として考えることです。だだし、試運転の時はあれこれ迷うかもしれませんが、なれてきたら「こうだと決めて」継続的にやってみることが肝心です。

(5) 固定費とは何か

固定費とは、生産量や販売量の増減に関わらず固定的にかかる経費のことを言います。

具体的には一番比率の高い人件費や減価償却費などが固定費にあたります。また、事務所の賃借料や水道光熱費、コンピュータやソフトなどのリース料、広告宣伝費などといったもろもろの経費も固定費と区分します。

ポイントは、人件費には、社員の給与(皆勤手当や残業代なども含みます)や賞与だけではなく社会保険や労働保険の負担金、福利厚生費や通勤交通費、退職金なども含むことです。

(6) 目標利益の考え方

目標利益は、最低限、借入金の1年間の元本返済額とします。そうしないと、借入金の返済のために再度借入をする(自転車操業という言葉で表現されることもあります)つまり、この状態に陥ると、金融機関との信頼関係は相対的に落ちていきます。すると金融機関は返済ができなくなるという一定のリスクに備えて、相対的に金利が高く設定するという悪循環に陥る可能性も考えられます。

さらに、今後の設備計画、人材採用計画、売上規模の拡大などに必要な利益を目標利益加えます。その際、考慮すべきことは、いかに限界利益率を高めていくか、つまり付加価値の高いサービスや商品仕入、製品製造、建設工事などを行うことです。

また、(5)の固定費をいかに少なくするかを検討することも必要です。固定費削減の「3K」ということ言葉も使うこともあります。ここで言う3Kとは、「広告宣伝費」「交際費」「交通費」ですが、その「コツ」は「ムダ」を省くために「費用対効果」を考慮することです。別な表現で言えば、「ムリ」「ムラ」「ムラ」の「3ム」を意識することです。

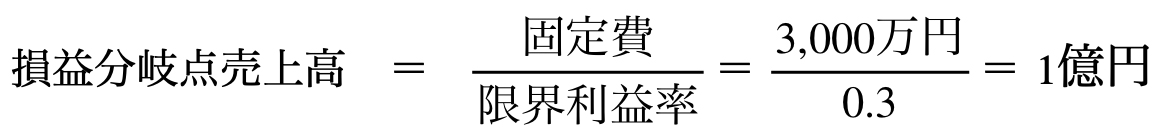

(7) 具体的な算定方法の例

まずはオーソドックスに損益分岐点売上を算出してみましょう。

具体的に数字をあてはめてみましょう。

仮に①固定費…3,000万円、②限界利益率…30%とします。

つまり、1億円の売上高を確保して損益とんとん、黒字も赤字も出ない数字になります。

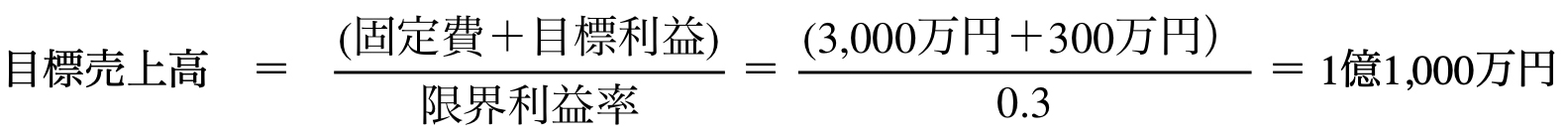

次のステップとしてその応用型で③目標利益…300万円にしたい場合には、

さらにそれを月次に落としていきます。つまり、必要売上高を毎月に落とし込む作業が必要になります。

どの企業とも、変動要因があります。季節変動(多く売れる月と売れない月をその割合に応じて変動させる)や趨勢変動(扱い商品が伸びているものなのか、衰退気味のものなのかを考慮します)などの要素を活用して、年間目標売上高を毎月の売上高に落とし込んでいきます。

それができて、初めて月次決算の第一歩です。それをいかに早く算出して目標売上高に達していなかったら、どうしてという原因を追及します。そして、その原因を販売戦略に活かしていきます。ある経営者団体で報告をされた経営者曰く「月次決算をきっちりすれば赤字が出るわけない。」と、私もまったく同感です。

その場合、考慮すべきは、例えば①固定費を削減する、②限界利益を上げていく、言い方を変えれば付加価値の高いものにブラッシュアップ(精度を高くすること)するなどを考えることです。戦略無きところには、利益は出ないことを肝に命じてください。因みに、件密にすれば税金のことも考慮すべきですが、まずは基本から習得しましょう。

決して難しいことではありません。まずは、直近の決算書を良く眺めてみましょう。分からなかったら、分かる人に聞きましょう。決して恥ずかしいことではありません。分からないまま放置する方が恥ずかしいことなのです。